Sijoittaminen ja riskit: osakkeet ja rahastot

Sijoittamiseen osake- ja pääomamarkkinoilla liittyy aina riskejä. Sijoitusten arvo ja tuotto voi nousta tai laskea, ja sijoittaja voi menettää sijoittamansa pääoman kokonaan. Historiallinen tuotto ja kehitys ei ole tae tulevasta tuotosta. -> Tässä artikkelissa on mainoslinkkejä Nordnetin palveluihin.

Miksi sijoittaminen on tärkeää?

Sijoittaminen on eräs keino varmistaa taloudellinen turvallisuus ja saavuttaa elämän tavoitteet. Sijoitusinstrumentteja on monenlaisia, mutta kaksi suosittua ovat osakkeet ja rahastot.

Osakkeet ja rahastot lyhyesti

Osakkeet ovat yritysten liikkeeseen laskemia arvopapereita, kun taas rahastot ovat sijoituskoreja, jotka koostuvat erilaisista arvopapereista. Kumpikin sijoitusmuoto sisältää omat riskinsä ja mahdollisuutensa.

Osakkeiden perusteet

Osakemarkkinat

Osakkeita voi ostaa pörssistä, ja niiden arvo voi vaihdella markkinatilanteen mukaan. Pörssissä voit sijoittaa joko kotimaisiin tai ulkomaisiin yrityksiin.

Miten ostaa osakkeita

Osakkeiden ostaminen vaatii kaupankäyntitilin, joka voidaan avata esimerkiksi pankissa tai verkkopohjaisessa välityspalvelussa. Kaupankäyntiin liittyy yleensä kuluja, kuten välityspalkkiot.

Rahastojen perusteet

Mitä ovat rahastot?

Rahastot ovat sijoitusvälineitä, jotka mahdollistavat hajauttamisen helposti. Ne koostuvat monista erilaisista sijoituskohteista, kuten osakkeista, joukkovelkakirjoista tai kiinteistöistä.

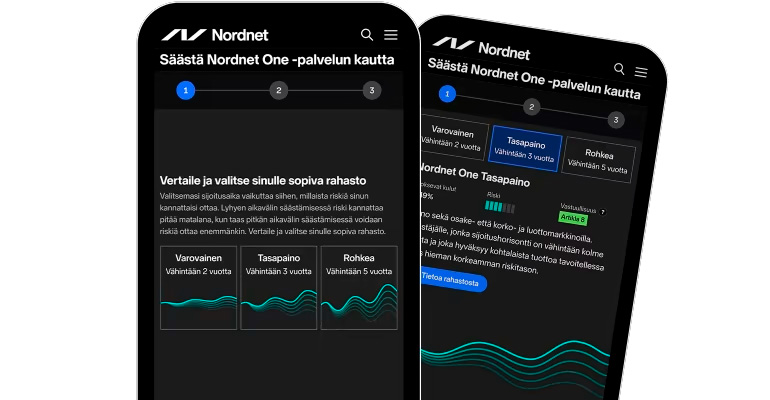

Miten valita rahasto

Rahaston valinnassa on hyvä huomioida sen riskitaso, kulut ja historiallinen tuotto. Myös rahaston sijoitusstrategia ja -kohteet ovat tärkeitä tekijöitä.

Riskienhallinta

Hajauttaminen

Hajauttaminen on keskeinen osa riskienhallintaa. Se tarkoittaa sijoitusten levittämistä useisiin eri kohteisiin, mikä vähentää yksittäisen sijoituskohteen negatiivisen kehityksen vaikutusta.

Riskiprofiilin arviointi

On tärkeää ymmärtää oma riskinottohalukkuus ennen sijoittamista. Riskiprofiilia voidaan arvioida erilaisten testien ja kyselyiden avulla.

Riskiprofiilin arviointi on keskeinen osa sijoittamista ja taloudellista suunnittelua. Se auttaa määrittämään, kuinka paljon riskiä olet valmis ottamaan sijoituksissasi ja millainen sijoitusstrategia sopii parhaiten sinulle. Riskiprofiilin arvioinnin avulla voit tehdä tietoisempia päätöksiä ja välttää sijoitusvirheitä.

Eri sijoittajilla on erilaiset riskinottohalut ja -kapasiteetit, jotka johtuvat muun muassa iästä, tulotasosta, sijoitushorisontista ja elämäntilanteesta. Siksi on tärkeää, että tunnistat omat tarpeesi ja rajoituksesi ennen sijoituspäätösten tekemistä.

Kyselylomakkeet ja haastattelut

Yksi yleisimmistä tavoista arvioida riskiprofiilia on täyttää kyselylomake tai käydä läpi haastattelu taloudellisen neuvonantajan kanssa. Kyselyssä saatetaan kysyä esimerkiksi tuloistasi, varallisuudestasi, sijoitushorisontistasi ja aiemmasta kokemuksestasi sijoittamisesta.

Nämä tiedot auttavat neuvonantajaa tai algoritmeja arvioimaan, millainen sijoittaja olet. Tuloksena voi olla esimerkiksi suositus tietyn tyyppisille sijoitusinstrumenteille, kuten osakkeille, joukkovelkakirjalainoille tai kiinteistöille.

Kvantitatiiviset ja kvalitatiiviset menetelmät

Riskiprofiilin arviointi voi olla kvantitatiivista tai kvalitatiivista. Kvantitatiiviset menetelmät perustuvat numeerisiin indikaattoreihin ja matemaattisiin malleihin. Kvalitatiiviset menetelmät puolestaan keskittyvät sijoittajan henkilökohtaisiin mieltymyksiin, pelkoihin ja toiveisiin.

On tärkeää ymmärtää, että nämä kaksi lähestymistapaa eivät sulje toisiaan pois. Monet asiantuntijat suosittelevatkin käyttämään molempia menetelmiä yhdessä parhaan mahdollisen kuvan saamiseksi sijoittajan riskiprofiilista.

Riskin ja tuoton suhde

Riskiprofiilin arvioinnin yksi keskeinen näkökohta on riskin ja tuoton välinen suhde. Toisin sanoen, kuinka paljon riskiä olet valmis ottamaan saadaksesi tietyn tuoton. Korkeamman riskin sijoituskohteet tarjoavat yleensä korkeamman mahdollisen tuoton, mutta samalla ne lisäävät mahdollisuutta tappioihin.

Jos olet esimerkiksi lähellä eläkeikää, saatat haluta pienemmän riskin sijoituksia, jotka tarjoavat vakaampaa tuottoa. Nuoremmat sijoittajat voivat usein ottaa enemmän riskiä, koska heillä on enemmän aikaa toipua mahdollisista tappioista.

Muiden sijoitustyylien huomioiminen

Monet sijoittajat eivät ole pelkästään konservatiivisia tai aggressiivisia, vaan heidän sijoitusstrategiansa voi olla yhdistelmä erilaisia tyylijä. Esimerkiksi osa varallisuudesta voi olla kiinni matalan riskin joukkovelkakirjoissa, kun taas osa voi olla korkean riskin kasvuosakkeissa.

Tämä monipuolistaa sijoitussalkkua ja voi auttaa saavuttamaan paremman tuotto-riski-suhteen. On kuitenkin tärkeää, että tällainen hajautus on linjassa arvioidun riskiprofiilin kanssa.

Tärkeät tekijät listattuna

- Ikä: Nuoremmat sijoittajat voivat yleensä ottaa enemmän riskiä.

- Sijoitushorisontti: Pitkä sijoitushorisontti antaa enemmän aikaa toipua tappioista.

- Tulot ja varallisuus: Suuremmat tulot ja varallisuus voivat sallia suuremman riskinoton.

- Kokemus: Kokeneemmat sijoittajat saattavat olla mukavampia ottamaan enemmän riskiä.

- Elämäntilanne: Perheenlisäyksen, työpaikan menetyksen tai muiden suurten elämäntapahtumien pitäisi vaikuttaa riskinottokykyyn.

Päivitys ja seuranta

Riskiprofiilin arviointi ei ole kertaluonteinen tapahtuma. Elämäntilanteesi, tavoitteesi ja markkinatilanne voivat muuttua, jolloin myös riskiprofiilisi saattaa muuttua. On suositeltavaa tarkistaa riskiprofiili säännöllisesti, erityisesti suurten elämänmuutosten, kuten avioliiton, lasten saamisen tai eläkkeelle siirtymisen yhteydessä.

Asiantuntija-apu voi olla arvokasta, kun arvioidaan, milloin ja miten riskiprofiilia tulisi päivittää. Taloudellinen neuvonantaja voi auttaa sinua ymmärtämään, miten eri tekijät vaikuttavat riskinottokykyysi ja auttaa sinua sopeuttamaan sijoitusstrategiasi sen mukaisesti.

Osakkeiden riskit

Markkinariski

Markkinariski tarkoittaa sitä riskiä, että koko markkina heikkenee. Tämä voi vaikuttaa negatiivisesti osakkeiden arvoon.

Yhtiöriski

Yhtiöriski on riski siitä, että yksittäinen yritys performoi huonosti. Tämä voi johtua esimerkiksi huonosta johtamisesta tai markkina-aseman menetyksestä.

Rahastojen riskit

Hallinnointiriski

Hallinnointiriski liittyy rahaston hoitamiseen. Huono hallinnointi voi alentaa rahaston tuottoja ja lisätä kuluja.

Markkinariski

Kuten osakkeiden kohdalla, myös rahastot altistuvat markkinariskille. Rahaston sijoituskohteiden negatiivinen kehitys voi vaikuttaa koko rahaston arvoon.

Vertailu: Osakkeet vs Rahastot

Sijoitusstrategiat

Sijoitusstrategiat voivat olla monimuotoisia ja niitä valittaessa tulee ottaa huomioon useita tekijöitä kuten riskinottohalu, sijoitushorisontti ja taloudelliset tavoitteet. Eri strategiat soveltuvat eri elämäntilanteisiin ja sijoitustavoitteisiin, ja yksi tärkeä osa strategian valintaa on ymmärtää, mikä sopii juuri sinulle.

Sijoitusstrategian valinta on usein kompromissi riskin ja tuoton välillä. Aggressiivisemmat strategiat voivat tarjota suurempia tuottoja, mutta myös riskit ovat korkeammat. Konservatiivisemmat strategiat pyrkivät suojelemaan pääomaa, mutta tuottopotentiaali on yleensä matalampi.

Osakepainotteiset strategiat

Osakepainotteiset sijoitusstrategiat ovat yleisiä, erityisesti nuorempien sijoittajien keskuudessa, joilla on enemmän aikaa toipua mahdollisista tappioista. Osakkeisiin sijoittaminen tarjoaa yleensä korkeamman tuotto-odotuksen pitkällä aikavälillä, mutta siihen liittyy myös suurempi volatiliteetti.

Osakestrategioita on monenlaisia, kuten arvo- ja kasvusijoittaminen. Arvosijoittaja etsii aliarvostettuja osakkeita, kun taas kasvusijoittaja keskittyy yrityksiin, joiden odotetaan kasvavan nopeasti tulevaisuudessa.

Korkopainotteiset strategiat

Korkosijoittaminen tarkoittaa yleensä joukkovelkakirjalainojen tai muiden korkoa tuottavien instrumenttien ostamista. Nämä ovat yleensä matalamman riskin sijoituksia, ja ne sopivat hyvin esimerkiksi eläkesijoittamiseen tai sellaisille sijoittajille, jotka haluavat vakaampaa tuottoa.

Korkosijoituksissa kannattaa huomioida korkoriski ja luottoriski. Korkoriski tarkoittaa, että lainojen arvo saattaa laskea, jos markkinakorot nousevat. Luottoriski liittyy mahdollisuuteen, että lainanantaja ei pystykään maksamaan korkoja tai pääomaa takaisin.

Hajautetut strategiat

Hajautus on yksi perustavanlaatuisimmista sijoitusstrategioista. Ideana on jakaa sijoitukset useisiin eri omaisuusluokkiin, kuten osakkeisiin, korkoihin, kiinteistöihin ja raaka-aineisiin. Hajautus voi vähentää salkun volatiliteettia ja parantaa tuotto-riski-suhdetta.

Hajautuksen laajuus riippuu yksilöllisestä riskiprofiilista ja sijoitustavoitteista. Toiset sijoittajat voivat hajauttaa vain maantieteellisesti, kun toiset voivat ottaa huomioon myös eri toimialat ja sijoitustyylit.

Passiivinen ja aktiivinen sijoittaminen

Passiivinen sijoittaminen tarkoittaa yleensä indeksirahastojen tai ETF:ien ostamista. Tässä strategiassa ei yritetä voittaa markkinoita, vaan tavoitteena on saada markkinoiden keskimääräinen tuotto. Passiivinen sijoittaminen on usein kustannustehokasta ja vaivatonta.

Aktiivisessa sijoittamisessa pyritään valitsemaan yksittäisiä voittajia ja voittamaan markkinat. Tämä vaatii enemmän aikaa, tietoa ja usein myös korkeampia kuluja. Aktiivinen sijoittaminen voi olla palkitsevaa, mutta siihen liittyy myös suurempi riski.

Tekijöitä huomioon ottaen

- Riskitaso: Onko tavoitteena korkea tuotto vai pääoman säilyttäminen?

- Sijoitushorisontti: Kuinka pitkään aiot pitää rahasi sijoitettuna?

- Tietotaso: Kuinka paljon ymmärrät eri sijoitusinstrumenteista ja markkinoista?

- Kustannukset: Kuinka paljon olet valmis maksamaan sijoitusten hallinnoinnista?

Tuotto-odotukset

Osakkeiden tuotto-odotus on yleensä korkeampi, mutta niiden riski on myös suurempi. Rahastoissa tuotto ja riski ovat usein maltillisempia.

Loppusanat

Yhteenveto

Sekä osakkeet että rahastot tarjoavat omat etunsa ja riskinsä. Tärkeintä on tunnistaa oma sijoitustyyli ja riskinottohalukkuus.

Seuraavat askeleet

Ennen sijoituspäätöksen tekemistä on suositeltavaa konsultoida asiantuntijaa ja tehdä perusteellinen taustatutkimus.

Usein kysyttyä

- Mikä on paras tapa hajauttaa sijoituksia?

- Hajautus kannattaa tehdä eri omaisuuslajeihin ja maantieteellisesti.

- Voinko menettää kaikki rahani sijoittamisessa?

- Riski rahojen menettämisestä on olemassa, mutta se voidaan minimoida hyvällä riskienhallinnalla.

- Miten voin arvioida omaa riskiprofiiliani?

- Useat palveluntarjoajat ja pankit tarjoavat riskiprofiilin arviointiin tarkoitettuja testejä.

- Mitkä ovat yleisimmät sijoitusvirheet?

- Yleisiä virheitä ovat mm. liiallinen velkavipu, huono hajautus ja tunnepohjaiset päätökset.

- Miten välttää tappiot sijoittamisessa?

- Tappioiden välttäminen ei ole mahdollista, mutta niitä voidaan minimoida esimerkiksi hajauttamalla ja tekemällä taustatutkimusta.

Tiesitkö, että Pikasiirto on uusi maksupalvelu, joka mahdollistaa rahan siirtämisen kotimaisten pankkitilien välillä reaaliaikaisesti. Pikasiirto on käytössä kaikissa Suomen pankeissa, ja se on maksuton kaikille asiakkaille.

Previous Post

Previous Post Next Post

Next Post